Sankcja kredytu darmowego

Sankcja kredytu darmowego to Twoja szansa na odzyskanie tysięcy złotych od banku – jeśli Twoja umowa kredytowa zawiera błędy lub nieprawidłowości wymagane przez ustawę, możesz spłacić jedynie pożyczony kapitał bez jakichkolwiek kosztów dodatkowych, a bank będzie musiał zwrócić Ci wszystkie nadpłacone odsetki, prowizje i opłaty, co często oznacza korzyści finansowe sięgające nawet kilkunastu tysięcy złotych.

Sankcja kredytu darmowego – szansa dla konsumentów na całkowicie darmowy kredyt

Sankcja kredytu darmowego przynieść znaczną korzyść finansową dla osób posiadających kredyt konsumencki. Zamiana kredytu w darmowy umożliwia zwrot jedynie pierwotnie pożyczonej sumy, bez jakichkolwiek kosztów – o ile oczywiście umowa kredytowa nie jest zgodna z określonymi przepisami ustawy o kredycie konsumenckim. Sprawdź , jakie nieprawidłowości mogą dać podstawę do skorzystania z tej możliwości i jakie kroki należy podjąć, aby móc z niej skorzystać. Sprawdź również, jaka może być Twoja potencjalna oszczędność!

Art. 45. ustawy o kredycie konsumenckim

1. W przypadku naruszenia przez kredytodawcę art. 29 ust. 1, art. 30 ust. 1 pkt 1-8, 10, 11, 14-17, art. 31-33, art. 33a i art. 36a-36c konsument, po złożeniu kredytodawcy pisemnego oświadczenia, zwraca kredyt bez odsetek i innych kosztów kredytu należnych kredytodawcy w terminie i w sposób ustalony w umowie.

Czym jest sankcja kredytu darmowego?

Sankcja kredytu darmowego to określenie odnoszące się wyłącznie do kredytów konsumenckich. Zostało ono ustanowione przez ustawodawcę w celu zapewnienia ochrony konsumentów i zminimalizowania liczby błędów oraz niezgodności w umowach kredytowych podpisywanych w Polsce.

Możliwość skorzystania z sankcji kredytu darmowego jest przewidziana w artykule 45. Ustawy o kredycie konsumenckim. Artykuł ten szczegółowo określa, jakie niezgodności z ustawą dają prawo osobie posiadającej kredyt konsumencki do jego spłaty tylko w wysokości kapitału pożyczonego przez bank.

Jeśli konsument skorzysta z sankcji kredytu darmowego, instytucja finansowa jest zobowiązana do umorzenia wszystkich kosztów kredytu, które miały zostać zapłacone przez kredytobiorcę, a sam pożyczkobiorca spłaca jedynie wartość kapitału. Bank (lub inny kredytodawca) musi także zwrócić wszelkie koszty kredytu (czyli odsetki oraz koszty prowizji i innych poniesionych opłat), które zostały już poniesione przez klienta.

Jakie umowy kwalifikują się do sankcji kredytu darmowego?

Aby jako konsument móc skorzystać z możliwości spłaty kredytu jedynie w wysokości kapitału, kluczowe jest wykazanie, że umowa kredytowa nie zawiera informacji wymaganych ustawą o kredycie konsumenckim.

Ustawa ta określa również konkretne warunki formalne, które muszą zostać spełnione, aby móc skorzystać z sankcji kredytu darmowego:

- kwota kredytu nie może być wyższa niż 255 550 zł (lub równowartość tej kwoty w innej walucie),

- od momentu ostatniej czynności związanej z kredytem, takiej jak jego spłata, nie mogło upłynąć więcej niż 12 miesięcy,

- umowa kredytowa musi być zawarta po dacie 18 grudnia 2011 roku (w czasie obowiązywania nowej ustawy o kredycie konsumenckim),

- raty kredytu powinny być regulowane terminowo, dopuszczalne są opóźnienia nie przekraczające 30 dni,

- kredytobiorca to osoba fizyczna.

Jeżeli Twoja umowa kredytowa odpowiada wszystkim wymienionym kryteriom, następnym krokiem jest zidentyfikowanie nieprawidłowości, które dadzą Ci prawo do korzystania z sankcji kredytu darmowego, pozwalając spłacić kredyt bez ponoszenia dodatkowych kosztów dla kredytodawcy.

Zachęcamy do skorzystania z naszej bezpłatnej analizy, jeśli napotykasz trudności w samodzielnym wykrywaniu takich błędów w umowie kredytowej. Na podstawie naszych doświadczeń możemy stwierdzić, że aż 70% umów zawiera pewnego rodzaju nieprawidłowości, dlatego warto dokonać weryfikacji, aby móc potencjalnie uzyskać znaczące korzyści finansowe!

Sankcja kredytu konsumenckiego – jakie nieprawidłowości upoważniają do zastosowana sankcji?

Aby skorzystać z sankcji kredytu konsumenckiego, należy w umowie kredytowej zidentyfikować elementy, które nie zgadzają się z przepisami regulującymi udzielanie takich kredytów. Istnieje kilka najczęściej występujących rodzajów błędów, które uprawniają do zamiany kredytu w darmowy:

- Nieprawidłowe obliczenie lub przekroczenie limitu kosztów pozaodsetkowych kredytu – dotyczy to opłat takich jak prowizje, opłaty przygotowawcze, ubezpieczenia kredytowe, koszty prowadzenia rachunku bankowego oraz wszelkie inne opłaty naliczone przez bank.

- Rozbieżności między faktyczną a umowną kwotą pożyczonej sumy – sytuacje, gdy wypłacona kwota jest niższa niż ustalona w umowie, nawet jeśli różnice są minimalne, np. kilkadziesiąt – kilkaset złotych

- Nieprawdziwe informacje lub ich całkowity brak – banki są zobowiązane do szczegółowego przedstawienia wszystkich kosztów związanych ze spłatą kredytu oraz wymaganych art. 30 ust. 1 ustawy o kredycie konsumenckim informacji

- Zawyżenie kosztu odsetkowego, błędne RRSO – jakiekolwiek różnice między kwotą faktycznie wypłaconą a tą określoną w umowie mogą wpłynąć na obliczanie oprocentowania, które powinno być naliczane od kwoty realnie udostępnionej kredytobiorcy. Nadmierne oprocentowanie może prowadzić do nieuzasadnionych strat finansowych dla konsumenta, sięgających nawet kilku tysięcy złotych!

Sankcja kredytu darmowego – jak skorzystać z uprawnienia?

Konsument ma możliwość korzystania z darmowego kredytu gotówkowego zarówno w trakcie spłacania kredytu, jak i po jego pełnej spłacie. Jeśli doszło do spłaty kredytu, uprawnienie wygasa po roku od całkowitej spłaty kredytu.

Aby skorzystać z tej możliwości, kredyt musi spełniać określone wymagania, a umowa kredytowa zawierać błędy. Jak więc należy postąpić?

Kredytobiorca powinien przede wszystkim dokonać analizy umowy kredytowej. Jeśli bank naruszył przepisy ustawy o kredycie konsumenckim, to kolejnym krokiem jest złożenie oświadczenia o sankcji kredytu darmowego. Dla celów dowodowych oświadczenie powinno być złożone w formie pisemnej.

Oczywiście, złożenie oświadczenia o skorzystanie z sankcji kredytu darmowego do banku nie gwarantuje uznania roszczeń przez bank. Prawie na pewno kredytodawca stwierdzi, że umowa jest zgodna z prawem, a kredytobiorcy nie przysługuje żaden zwrot pieniędzy.

Czy warto pozwać bank?

W związku z potencjalnymi trudnościami i skomplikowanym procesem sądowym, zaleca się wynajęcie doświadczonej kancelarii prawnej, która specjalizuje się w sprawach związanych z kredytami konsumenckimi. Profesjonalni prawnicy są w stanie dokładnie przeanalizować umowę kredytową, zidentyfikować nieprawidłowości oraz przygotować i przedstawić argumentację prawną niezbędną do skutecznego dochodzenia roszczeń.

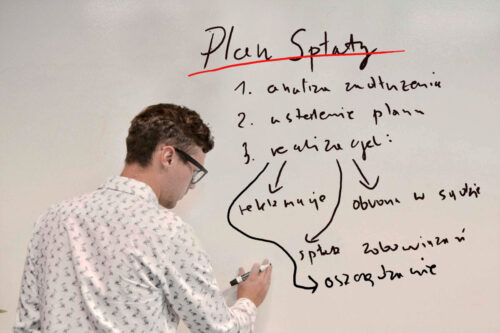

Kroki, które zazwyczaj są podejmowane przez kancelarię prawną w takim przypadku, obejmują:

- Dokładną analizę umowy kredytowej pod kątem potencjalnych błędów i niezgodności z ustawą o kredycie konsumenckim.

- Przygotowanie odpowiednich pism procesowych, w tym oświadczenia o skorzystanie z sankcji kredytu darmowego.

- Reprezentację klienta w kontakcie z bankiem oraz w trakcie ewentualnego postępowania sądowego.

- Doradztwo prawne na każdym etapie procesu, mające na celu maksymalizację szans na pomyślne rozstrzygnięcie sprawy.

Wynajęcie specjalistów może znacząco zwiększyć szanse na sukces i ułatwić przebrnięcie przez skomplikowany proces dochodzenia swoich praw.

Pozwij bank z Plan Spłaty!

Pomagamy w w przygotowaniu i prowadzeniu sprawy przeciwko instytucjom finansowym, które nie stosują się do przepisów ustawy o kredycie konsumenckim.

Zapewniamy nie tylko fachowe doradztwo prawne, ale również wsparcie na każdym etapie procesu – od analizy umowy kredytowej, przez składanie odpowiednich dokumentów, aż po reprezentację w sądzie.

Aby skutecznie pozwać bank w kontekście sankcji kredytu darmowego, konsument musi odpowiednio przygotować się do procesu. Istotne jest zebranie i przygotowanie wszystkich niezbędnych dokumentów, które będą stanowić podstawę roszczeń. Do tych dokumentów należą:

- Oryginał umowy kredytowej – kluczowy dokument, który będzie analizowany pod kątem potencjalnych błędów i niezgodności z ustawą. Bank zobowiązany jest wydać kopię umowy w przypadku, gdyby taka umowa została przez kredytobiorcę zagubiona. Wydanie kopii umowy wiążę się z pewnymi kosztami, które wynikają z tabeli opłat i prowizji zastrzeżonej przez bank.

- Pierwotny harmonogram spłat kredytu – zgodnie z brzmieniem art. 37 ust.1 ustawy o kredycie konsumenckim, konsument ma prawo do uzyskania od banku takiego harmonogramu spłat przez cały okres trwania umowy a wydanie dokumentu jest bezpłatne.

- Historia spłat – zestawienie wszystkich dokonanych płatności, w tym rat kredytu oraz ewentualnych opłat dodatkowych. Takie zaświadczenie o spłatach wydaje kredytobiorca i wiąże się do to z uiszczeniem pewnej opłaty, zazwyczaj w kwocie od 50 do 100 zł.

POBIERZ WZÓR WNIOSKU O WYDANIE ZAŚWIADCZENIA O SPŁATACH KREDYTU

Etapy postępowania

- bezpłatna analizy umowy kredytowej – wskazanie potencjalnych błędów, które umożliwią złożenie oświadczenia o sankcji kredytu darmowego

- złożenie oświadczenia o sankcji kredytu darmowego do kredytodawcy (oraz kolejnych pism reklamacyjnych)

- w razie braku możliwości polubownego zakończenia sporu – złożenie przy udziale profesjonalnego pełnomocnika pozwu do sądu

- realizacja wyroku w postaci wezwania banku do zwrotu zasądzonych na rzecz konsumenta należności, względnie wszczęcie postępowania egzekucyjnego wobec kredytodawcy

Składamy w imieniu kredytobiorcy pozew oraz kolejne pisma procesowe

W razie uzyskania pozytywnego wyroku odpowiadamy na apelację pozwanego. W razie przegranej sporządzamy apelację.

Po uzyskaniu pozytywnego wyroku czuwamy nad prawidłową realizacją wypłaty zasądzonych dla kredytobiorcy środków.

Ile to kosztuje?

Dochodzenie roszczeń od kredytodawcy wiąże się z pewnymi kosztami. Niektóre z tych kosztów – w razie pozytywnego wyroku – są zwracane przez stronę przegrywającą proces, czyli kredytodawcę.

Po uzyskaniu korzystnego wyroku:

- jeżeli kredyt był spłacony przed wytoczeniem powództwa – wydanie wyroku nie wiąże się z jakimikolwiek obowiązkami ze strony kredytobiorcy

- jeżeli kapitał kredytu nie został spłacony przed wytoczeniem powództwa – ustalenie, że umowa jest darmowa niesie ze sobą taki skutek, że kredytobiorca zobowiązany jest do spłaty pozostałego kapitału, w równych ratach, zgodnych z pierwotnie ustalonym harmonogramem.

Poniżej wskazujemy na zestawienie kosztów związanych ze złożeniem pozwu.

Obligatoryjnym etapem postępowania jest uzyskanie zaświadczenia o spłatach. Koszt takiego dokumentu do zazwyczaj od 50 do 100 zł.

Analiza umowy kredytowej jest bezpłatna – nie pobieramy również jakiejkolwiek opłaty wstępnej związanej z przygotowaniem pozwu oraz dalszych pism procesowych.

- Opłata za pozew – Maksymalna wysokość opłaty za pozew to 1000 zł i jest uzależniona od wartości przedmiotu sporu. Dodatkowym kosztem jest opłata skarbowa w wysokości 17 zł (koszty są zwracane przez pozwanego w razie wygranej).

- Koszty zastępstwa – W przypadku prawomocnej przyznanej przez Sądem powstanie obowiązek zwrotu pozwanemu kosztów zastępstwa, których wysokość zależna jest od wartości przedmiotu sporu (od 917 zł do 3617 zł).

- Koszty biegłego – Ustalana przez Sąd kwota zaliczki na poczet dowodu z opinii biegłego. W przypadku wygranej kwota jest zwracana przez pozwanego (kwota od 1000 zł do 3000 zł).

- Prowizja – W przypadku wygranej, pobieramy 35% prowizji od sumy wypłaconej przez pozwanego kwoty oraz potencjalnych korzyści w przyszłości.

Pani Anna zawarła z bankiem umowę na kwotę 50 000 zł. Całkowita kwota do spłaty wynosiła 60 000 zł. Umowa została zawarta na okres 24 miesięcy a rata wynosiła 2 500 zł. Po roku spłaty rat Pani Anna zapłaciła na rzecz realizacji umowy kwotę 30 000 zł. Po tym, jak złożyła bankowi oświadczenie o sankcji kredytu darmowego zobowiązana jest do spłaty kwoty 50 000 zł w 24 ratach – zgodnych z harmonogramem. Zatem rata kapitałowa wyniesie nie 2 500 zł, ale ok. 2 083,33 zł. Skoro wymagalnych na dzień złożenia oświadczenia jest 12 rat, to kwota jaką powinna spłacić wynosi 12 x 2 083,33 zł = 24 999,96 zł. Pani Anna spłaciła kwotę wyższą – 30 000 zł – zatem może pozwać bank o nadpłatę w wysokości 5 000,04 zł.

- na czas trwania procesu sądowego kredytobiorca zobowiązany będzie do realizacji umowy zgodnie z jej pierwotnymi zapisami – chyba, że sąd uzna, iż wniosek o zabezpieczenie powództwa w postaci spłaty przez stronę powodową jedynie rat kapitałowych, będzie zasadny.

Pan Andrzej zawarł z bankiem umowę na kwotę 100 000 zł. Okres trwania umowy to 120 miesięcy, a całkowita kwota do spłaty to 220 000 zł. Rata wynosiła 1 833,33 zł. Pan Andrzej zdołał spłacić 25 rat, co łącznie dało kwotę 45 833,25 zł. Po złożeniu oświadczenia wymagalna kwota na dzień złożenia oświadczenia wynosiła 20 833,25 zł (bowiem rata kapitałowa to 100 000 zł: 120 rat = ok. 833,33). Pan Andrzej pozwał bank o zwrot 25 000 zł. Złożył również wniosek o zabezpieczenie powództwa, który jednak nie został uwzględniony. Podczas trwania procesu będzie więc realizował spłaty pierwotnych rat w wysokości 1 833,33 zł. W przypadku uznania roszczenia Pana Andrzeja za zasadne i zamiany kredytu w darmowy, Pan Andrzej będzie mógł wezwać bank do zwrotu kolejnej nadpłaty, a dalszą spłatę rat kapitałowych będzie realizował zgodnie z harmonogramem.

Oblicz, ile zaoszczędzisz dzięki sankcji kredytu darmowego

Twoje korzyści

Błędy w umowie

Jeśli Twoja umowa zawiera błędy – możesz to wykorzystać i sprawić, że Twój kredytodawca będzie pozbawiony wszelkich zysków z tytułu zawartej umowy kredytowej.

Prześlij swoją umowę kredytową do analizy. Nie zapomnij dołączyć harmonogramu spłaty kredytu oraz pozostałych załączników otrzymanych od kredytodawcy.

Wrócimy do Ciebie z informacją, czy Twoja umowa podlega sankcji kredytu darmowego i złożymy w Twoim imieniu oświadczenie o sankcji kredytu darmowego.

Jeśli kredytodawca nie uzna Twojej reklamacji wysłanej wraz z oświadczeniem, złożymy w Twoim imieniu i pozew do sądu i odzyskamy należne Ci pieniądze.

Wyślij do nas swoją umowę kredytową. Sprawdzimy, czy możesz skorzystać z sankcji kredytu darmowego i pomożemy Ci pozwać bank!